管理期貨基金,或稱為CTA(Commodity Transaction Advisor 商品交易顧問),

屬於為避險基金中的一種,但算是避險基金中較為獨特的策略,

CTA交易策略中主要分成兩項主流類型─自由裁量型與綜合系統型。

• 自由裁量型CTA:投資決策由投資經理根據質化分析做決定。

• 綜合系統型CTA:綜合系統型方法使用電腦化數學運算模組,

基於計量的技術,產生出投資決策,並在發現交易訊號時執行交易。

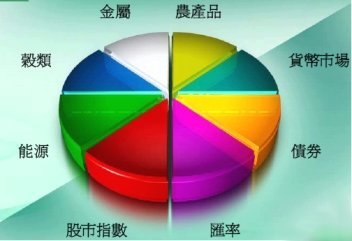

管理期貨基金投資的標的非常廣,基本上各種期貨都可參與,

主要分為金融和商品兩大類,如下圖:

可以發現管理期貨基金參與的市場很廣,也很分散,

充分達到所謂分散風險的投資,

而由於是直接參與期貨的買賣,在年初商品類飆漲時,能充分參與其漲勢,

其他像投資能源、礦業、農業相關產業的股票型基金,往往無法不受大盤影響。

目前市場以綜合系統型CTA為主,

因為電腦可以24小時監控全球上百個期貨市場,

利用計量模式即時進出場,設定停利停損點,不會受人為情緒影響。

其獲利模式如下圖,當無趨勢出現時便不會進場,

當趨勢線出現時便會進場,當趨勢逆轉時便出場,

不管做多還是做空可以,只要在趨勢明顯時就能夠獲利,

因此今年不論是年初商品大漲時,或是十月大跌時,都有驚人獲利。

有人會問,經理人主動操作的績效是否會更好,

的確當技術指標在震盪整理時,

系統操作容易遇到趨勢陷阱而過早停損造成損失,

而且厲害的經理人有機會買低賣高讓獲利更大,

但是也因人為的主觀判斷,往往一失足成千古恨,

過去美國有一檔CTA基金清算就因為轉為經理人操作,

不然即便像今年金融海嘯下,一大堆基金面臨清算,

管理期貨基金的總值反而逆向增加,表示越來越多人投資這樣的資產。

下圖顯示投資管理期貨策略的資產總值近年來急速增長,已超過2千億美金。

一般人聽到期貨,可能會認為風險很高,

但事實上懂期貨操作的人會利用期貨去做股票的避險,

而且在系統操作下的期貨管理,風險是被控制的,

雖然管理期貨基金的波動度跟股票型基金差不多,

但是市場主要的幾檔管理期貨基金發行9年或10年以來沒有一年是負報酬,

這應該是許多股票型基金無法做到的,

從一個資產配置的角度,要做到分散投資,管理期貨是個很重要的策略,

下表示主要避險基金策略之間以及MSCI世界股票指數的相關度,

可發現管理期貨跟其他策略都是低於正負0.3的相關性,可說是不相關,

跟世界股票指數相比,更是僅次於固定收益套利策略,只有-0.07,

也就是說,股市的漲跌跟管理期貨的績效是沒有關係的。

資產配置就是雞蛋不要放在同一個籃子內,

像今年大家發現手上什麼資產都跌了,表示並沒有真正做到分散風險的作用,

下表示管理期貨基金在全球發生大事件時的績效,

一般有危機發生時,最快反應的就是股市,立即重挫,

然而管理期貨竟然還是逆勢上漲,像今年也是一例,

因此這也是大家不得不認識管理期貨基金的原因。

留言列表

留言列表