目前分類:市場觀察 (12)

- Jul 17 Fri 2009 18:25

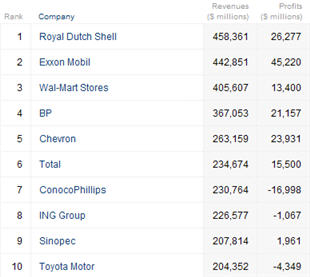

【艾迪哈拉】2009全球財星500大企業排名公布囉!

- May 13 Wed 2009 19:11

陶冬看台股

對於上週台股漲勢一發不可檔,總經分析師陶冬觀察後有下列看法:

1. 由於目前銀行利率很低,全球的錢是很多的,各國多數是手上現金量>手上證券量。

2. 之前台股上漲都是指數先上去後,個股才跟著動,顯然有高手在背後操作。

3. 全球各大企業都在燒庫存,台灣的企業也不例外,因此出口能受益的程度很有限。

有人說是三資力撐台股,即台資、外資和陸資,

台資也就是國內的法人和散戶,悶了這麼久,難得看到陸資開放這希望的曙光,管他真復甦還假復甦,有題材就衝了。

外資有可能是國際熱錢,現在全球資金多,只是沒好標的,看哪邊有好消息能炒作一下子就流入,但其中也可能有假外資,也就是之前流出國內的資金,現在以外資的名義回來投入。

陸資QDII是大家最期待,也是這次爆發的關鍵因素,很遺憾,實際情況是QDII在去年金融海嘯時損失了70%~80%,還沒能力來投資台灣,以陶冬自己認識的經理人來看,沒有人詢問台灣市場,因此說開放陸資進來,不是開放立即就有一堆資金流入,想進來的其實也早以別的方式進來,而且以目前開放的額度來看,影響很不大,現在應該是期待高於實際。

總括來說,陶冬似乎沒有那麼看好台灣的市場,艾迪也是覺得以國內淺碟的市場,大量外資一時進來就可拱高,一走就立刻慘跌,國內法人也難撐住,更何況是散戶,在整體基本面還未健全時,消息面的暴漲,可能也有機會一下子暴跌,這樣的風險意識不能沒有,別輕易沉浸在一路漲上8000點的美夢中。

- Nov 29 Sat 2008 02:13

【艾迪讀報】11/28 全球拼經濟

財經速寫:

2,000億歐元振興方案 歐盟過關

美聯準會挹注26兆 收購擔保、證券

美政府再砸大錢去救金融體系,以活絡信用市場,

若企業主或消費者無法取得貸款,經濟活動就會更為停滯,

歐盟也注資振興經濟,為期兩年的方案,

不同於美國不管三大車廠面臨破產,歐洲決定救其汽車業,

但歐洲目前砸下的金額比美國少很多,效果多少讓人拭目以待。

- Oct 16 Thu 2008 18:32

【艾迪哈啦】誰在裸泳?!

『只有在退潮時,你才能看出哪些人在裸泳。』

在這波金融風暴中,金融業受創最深,

我們可以從今年以來的股價清楚看出,

雖然幾乎都是跌,但跌幅還是有很大差別,

可發現跌最慘的就是有出事上新聞的,

而相對跌幅少的可顯示該公司的體質不錯、較穩健。

保險公司部分,大家都很熟悉的AIG,慘跌95%,

台灣比較有知名度像Aegon(全球人壽)也跌了61%,

其他像ING、Prudential(保誠)、Allianz(統一安聯)、

Metlife(大都會)、Aviva(第一英傑華)跌幅在三四成都算一般,

- Jun 15 Sun 2008 23:06

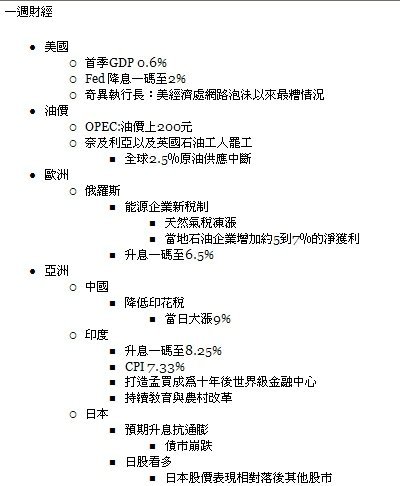

【艾迪週報】6/7-6/13

整體投資:近來市場投資難度高,波動大,避免單押單一市場或產業,宜有效分散投資風險,避免借貸投資。

歐洲:看壞

次貸風暴第二波影響從英國發酵,英國房市景氣迅速下滑,失業人數大增,經濟疲弱,之後會蔓延至歐洲大陸。

美國:看壞

Fed重心開始對抗通膨,下次開會可能準備升息。失業率上升至5.5%,有停滯性通膨的疑慮。美國已不再能主導全球經濟。

債市:勿買公債

PIMCO近來即將引進台灣,國內業者一定又是一番促銷,但事實上PIMCO總經理Gross指出,全球通膨都已經飆到7%了,公債陷入負利率惡性循環,看來不是短時間可以解決,完全不建議投資者再多愛它一點。

- May 31 Sat 2008 17:38

【艾迪週報】5/24-5/30

簡單歸納一下本週各市場觀察:

- 美國:美國消費市場不再是主導全球經濟發展的核心動能,房市未來18個月可能會跌15%。

- 歐洲:美國的不景氣蔓延至英國,再到歐洲,歐洲後半年都處於偏空。

- 拉丁美洲:正向動力不少,唯一要注意的是貧富差距問題。

- 東歐:除俄羅斯外其他東歐小國要注意,俄羅斯盧布看升。

- 中國:由世界工廠轉型成世界市場,內需市場的動能可讓中國在奧運後不至於大幅下滑。

- 印度:面臨匯率貶值壓力,近期股市直落。

- 日本:經濟出現惡化跡象,工業生產持續下滑,消費者物價上升,就業市場則告轉弱。

- 台灣:四月CPI達3.86%,整體廠商對未來半年景氣呈悲觀,看好比率下滑至35.6%。

- 越南:通膨嚴重,主權評等展望遭調降,幣值可能大跌,可持續觀察進場時點。

- 商品:稻米價近兩月最低,可可價格被炒高,玉米仍維持在高檔。

- 油價:油價拉回整理,還是有機會衝高,但各地抗爭不斷,顯示可能高點不遠了。

基金配置模擬:

假設由5/23開始投資,後續觀察此投資組合的報酬。

組合A:包含亞洲基礎建設、金磚四國、天然資源、管理期貨及農業。

| 基金名稱 | 比例 | 近一年報酬率 | 5/23 NAV | 5/30 |

| 景順亞洲棟樑基金 | 20% | 13.4% | 17.04 | 16.85 |

| 坦伯頓金磚四國基金 | 20% | 28.7% | 23.43 | 23.14 |

| JPM天然資源基金 | 20% | 23.5% | 9.32 | 8.889 |

| MAN管理期貨基金 | 20% | 28.9% | 38.57 | 39.29 |

| DWS環球神農基金 | 20% | 17.5% | 156.13 | 157.53 |

| 100% | 22.4% |

- May 24 Sat 2008 18:10

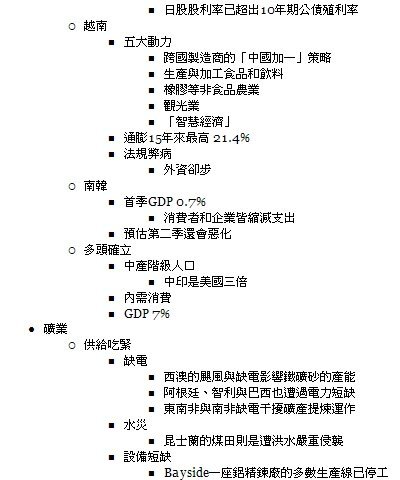

【艾迪週報】5/17-5/23

簡單歸納一下本週各市場觀察:

- 美國: 樂觀悲觀的看法皆有,近來中途休息,但各指標並未好轉,房價尚未止跌,持續振盪格局。

- 歐洲: 需穩定物價以維持成長,英國倫敦最大地產公司20年來首度虧損。

- 東歐:經濟成長減緩,除俄羅斯外其他東歐小國要注意。

- 中國:地震災情對經濟影響不大,通膨問題看是否能控制,股市整理中。

- 印度:通膨問題嚴重,政府限制出口及期貨交易,短期還在振盪。

- 日本:近期靠新興國家強勁需求有波成長,但經濟停滯的可觀點不變,前景需保持謹慎。

- 越南:通膨嚴重,提高利率緊縮信用,股市剩四百多點,可持續觀察進場時點。

- 商品:農產品價格拉回,油價上135美元,儘管有人為炒作的因素,油價上150美元是可期的。

基金配置模擬:

假設由5/23開始投資,後續觀察此投資組合的報酬。

組合A:包含亞洲基礎建設、金磚四國、天然資源、管理期貨及農業。

| 基金名稱 | 比例 | 近一年報酬率 | 5/23 NAV |

| 景順亞洲棟樑基金 | 20% | 13.4% | 17.04 |

| 坦伯頓金磚四國基金 | 20% | 28.7% | 23.43 |

| JPM天然資源基金 | 20% | 23.5% | 9.32 |

| MAN管理期貨基金 | 20% | 28.9% | 38.57 |

| DWS環球神農基金 | 20% | 17.5% | 156.13 |

| 100% | 22.4% |

- May 02 Fri 2008 16:01

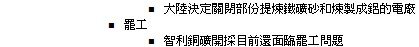

【艾迪週報】 4/23-5/1

- Apr 22 Tue 2008 17:26

【艾迪週報】 4/16-4/22

近來週報改用心智地圖(Mindmap)的形式整理,

總體來說,美國目前利空逐漸鈍化,財報公佈並沒比預期更差,

因而可看出次貸造成的影響已接近尾聲,

股市通常會領先經濟表現一到兩季,因此會先落底,

即便壞的景氣下也有表現好的個股,

如同美國一些跨國企業,仍可受惠於美金貶值及新興國家的消費力而獲利大增。

美股持續穩定,全球股市都有彈升,尤以新興國家的力道較強勁。

簡而言之,本週利多消息較多的市場是巴西.俄羅斯.台灣.泰國

以投資來說,巴西和俄羅斯的原物料和基礎建設題材都是持續看好的,

如拉美確實後續可為,今年來也最抗跌,但相對跟別的市場比算較高檔,

- Apr 04 Fri 2008 16:29

艾迪週報 3/29-4/4

| 利空出盡,影響漸弱,股市醞釀上漲,原物料價格回檔。 |

|

整體操作仍以保守為上,第二季觀察美國經濟表現,雖然表現勢必不佳,但若未比預期更糟,那下半年有機會好轉,因為當前利空都已反應在跌深的股市上,美國若有起色相對也能帶動全球整體經濟再起,股市總是反應在景氣前,近期全球股市的彈升是可期的;相反地,若美國第二季的表現比預期還差,甚至再出現金融機構破產等大利空消息,那美經濟還要再過好幾季才有可能翻身...。 市場波動性大,以"做多波動性"為策略,較適合做定期定額,單筆投入風險變較大。儘管如此,投資機會還是以全球股票會好於全球固定收益,若投資固定收益,以新興債為先,高收益債即將成熟。 |

| 美國一周要聞 |

| ▲ 聯準會救銀行融資日增 |

| ▲ 美股翻身有望 |

| ▲ 專家看好美元將回升 |

| ▲ 美股浮現觸底聲浪 |

| ▲ 製造業景氣好轉,美股大漲:3月份製造業指數為48.6﹐2月份為48.3。 |

| ▲ 美金融監理架構大翻修 |

| ▼ 美股首季表現五年最差 |

| ▼ 摩根:銀行面臨危機30年來最嚴重 |

| ▼ 柏南克:美經濟上半年可能萎縮 |

| ▼ 美失業救濟人數創近兩年來新高 |

| ▼ 索羅斯:歐美股市 還會下跌 |

| 美國已往次級房貸的根源著手解決,金融監理架構也要修改來預防未來再發生相關事件,這次次貸對銀行造成的危機雖然相當大,但多半專家預估銀行能夠渡過危機;一般利率政策的效果需過三個月至半年才會發酵,因此過半數經理人認為美股下半年會有正報酬。匯率部分,若歐洲央行降息,美元可能會止跌回升。 |

| 歐洲一周要聞 |

| ▲ 歐英央行挺美全球將掀降息潮 |

| ▲ 法國央行總裁:金融危機對歐元區經濟影響較為溫和 |

| ▼ 歐元區3月CPI升幅創出新高:CPI較上年同期升幅達到3.5%的歷史新高 |

| ▼ 歐元區2月PPI較上年同期升幅創18個月來新高:2月份生產者價格指數(PPI)升幅創下18個月以來的最高水平,預示著面臨巨大的通貨膨脹壓力。 |

| ◎ 德國連5年為世界最大出口國:德國製造業2007年成長逾6%,出口成長超過8% |

| ◎ 歐元區經濟成長放緩且通膨維持高位,但基本面穩健 |

| 歐洲也可能降息以解決信用危機,但目前也有些通膨的壓力。 |

| 金磚四國一周要聞 |

| ▲ 新興市場築底階段買點來了 |

| ▲ 澳洲麥格理證券三論點,認為陸股泡沫說根本言之過早:1.滬深300指數本益比僅為20倍;2.今年企業獲利成長幅度是31%;3.大批限售股解禁的衝擊,至今解禁的限售股,其中僅10%流入市場。 |

| ▲ 熱錢停泊中國債券市場:股市行情不佳,央行暫且不會升息、也沒政策牛肉的情況下,債券似乎成為熱錢暫歇的一個地方,可領取固定收益,並等待人民幣升值。 |

| ▲ 糧價飆,肥了巴西:巴西有十種主要農產品的產量和出口量名列世界前茅,可說是「21世紀世界糧倉」。 |

| ◎ 滬深A股市值大跌:跌幅達34%,創下15年來單季跌幅最大的紀錄。 |

| ▼ 中國經濟增長初顯放緩跡象。 |

|

中國股市跌深但後勢仍不看壞,以歷史經驗,匯率漲股市也不會差到哪去,例如日幣對美金從130->100元,日經從10000->30000點、台幣對美金從40->25元,台股從1000->12000點,目前人民幣往6.5元美金邁進,股市不會太悲觀,加上麥格理的論點也顯示陸股並未泡沫化,可定期定額投資,由於反轉向上的時機還未明顯,單筆投資就要再觀察一陣陣。 |

| 亞洲一周要聞 |

| ▲ 東協刺激經濟不排除降息 |

| ▼ 日製造業信心惡化 創四年新低 |

| ▼ 越南物價節節上漲 工人罷工要求加薪 |

| ▼ 日本大型企業景氣動向指數下滑 |

| ▼ 日本2月份核心CPI升幅創十年新高 |

| ▼ 韓國3月CPI年增3.9%,增幅高於市場預期 |

| 亞洲部分台灣的消息雖多正面,但多為置入性行銷,目前台股現金殖利率仍高達4.49%,本益比也只有12倍,相較其他地區確有優勢。 日本壞消息不少,要翻身依舊困難;韓國有報導建議跌深可接,但其整體經濟遭遇的困難不少,短期反彈是正常,但今年機會應比台灣差。 |

| 中東非洲一周要聞 |

| 本週沒什麼這地區特別的報導,不過沒消息就算是好消息,基本上中東非洲這區域仍是非常有潛力的,不論是原物料或是基礎建設的題材,是可以提早佈局的標的。 |

| 原物料一周要聞 |

| ▲ 糧價抬頭農金時代來臨 |

| ▲ 小麥多頭行情值得期待 |

| ▲ 生質能源當道玉米走紅 |

| ▲ 新能源法案上路,玉米價格未來漲翻天 |

| ▲ 黃豆庫存吃緊需求不減 |

| ▲ 國際油價下半年回暖:第三季旅遊旺季、颶風季節相繼來臨,以及美國經濟自谷底回溫將帶動原油需求成長,有助於支撐油價重燃上攻動能。 |

| ▲ 埃及禁出口國際米價再飆高 |

| ▲ 資源股回檔可考慮佈局 |

| ▲ 亞洲大米供應緊張 |

| ▲ 中印助勢 全球礦業多頭氣盛 |

| ▲ 缺糧 稻米、玉米聯袂創天價 |

| 全球缺糧的問題是可預見的,供需的失衡也是短時間無法恢復,因此目前農金可說是發燙,油價金價雖然近來回檔,但仍擋不住農產品的漲勢,不過這不代表投資農業基金就可跟著大賺,可選擇商品指數或是期貨類型的基金。近來能源、資源類的回檔也可佈局,長線是看好的。 |

- Mar 28 Fri 2008 18:56

艾迪週報 3/22-3/28

- Mar 23 Sun 2008 01:06

艾迪週報 3/16-3/21

Fed降息,美元反彈,原物料行情回檔